Ожидания и риски для инвесторов – что прогнозируют мировой экономике в 2024 году

Экспертные мнения по процентным ставкам и политике центральных банков в 2024 году сошлись на одном инвестиционном прогнозе

Инвестиционные эксперты прогнозируют замедление экономического роста

Фото: Pexels, Unsplash. Коллаж: Pro Гроші

Чаще всего прогнозы и консенсус, формируемые аналитиками и банками, оказываются неточными, согласно данным за 2023 год. Поэтому в этом году инвесторы могут столкнуться либо с неожиданным ралли, либо с сенсационной распродажей.

Прогнозы инвестиционных банков проанализировал эксперт Владислав Волошин, выяснив, чего следует ожидать в 2024 году.

2.2024-й может стать годом облигаций

3.Признаки восстановления

4.Прогноз доходов

5.Прогнозы и рекомендации для инвесторов

Мягкая рецессия и возможности для инвесторов

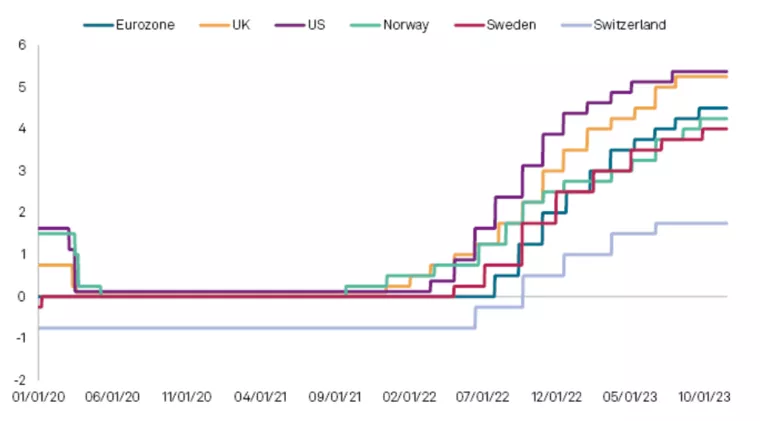

Большинство инвестиционных прогнозов от крупных банков, консультантов и управляющих активами предполагают среднестатистический сценарий на 2024 год. Они прогнозируют, что процентные ставки, наконец, начнут снижаться, экономика замедлится, а центральные банки перейдут к более мягкой политике, что создаст почву для восстановления в конце года.

Акции и облигации, сильно выросшие за последние недели 2023 года, в основном демонстрируют положительный, но незначительный прирост. Например, JPMorgan Asset Management, Vanguard и UBS Asset Management среди прогнозирующих "мягкую" рецессию.

Для BNY Mellon Wealth Management это будет "здоровым и желанным замедлением". Barclays называет это "мягким замедлением, при котором акции будут более привлекательны, чем облигации".

Большинство компаний отмечают необходимость искать качество в акциях, диверсифицировать между секторами и регионами, а также воспользоваться одними из лучших доходностей на рынке ценных бумаг с фиксированным доходом.

2024-й может стать годом облигаций

По словам JPMorgan Asset, на фоне повышенных и ожидаемых снижений ставок рынок ценных бумаг с фиксированным доходом созрел для увеличения капитала и дохода. Franklin Templeton Investments также рекомендует обратить внимание на фиксированный доход в 2024 году.

Особый оптимизм в вопросе облигаций выразил BlackRock Investment Institute: "Мы тактически нейтральны и стратегически недооцениваем долгосрочные казначейские облигации. Наше стратегическое преимущество приходится на облигации, которые привязаны к инфляции. Мы считаем, что при новом режиме инфляция останется около 3%, чем до целевых показателей политики, что делает это одним из наших сильнейших взглядов на стратегический горизонт.

Однако проблема заключается в том, что почти все прогнозы в прошлом году неправильно предполагали рост рынка облигаций, но ценные бумаги падали на фоне постоянного повышения ставок, в то время как акции демонстрировали лучшую динамику. Однако с учетом политики ФРС и внимания к вопросу казначейских облигаций США все же следует рассмотреть облигации как элемент диверсификации.

Стратеги переходят от одного из самых скромных лет к одному из самых испытательных. Следующие 12 месяцев определят финал битвы с инфляцией, судьбу текущего бизнес-цикла и политическое лидерство половины мировой экономики. Возможно, большинство прогнозов осторожны, поскольку мало кто хочет делать большие ставки в деликатный год.

Что касается медвежьего прогноза, то большинство компаний видят риски наклоненными в сторону ухудшения. Robeco предупреждает, что текущий консенсус – это не больше чем "сказка". BCA Research считает, что макроэкономическая картина сейчас более тревожна, чем 12 месяцев назад.

Deutsche Bank готовится к жесткой посадке в США. Внимание заслуживает комментарий BofA относительно медвежьего прогноза. Он значительно отличается от большинства мнений и прогнозов на 2024 год.

Работники прокомментировали эту ситуацию таким образом: "Риск жесткой посадки экономики остается, и он выше, чем ожидалось. Нужно подождать классической комбинации медвежьей позиции инвесторов, рецессии корпоративных прибылей и политики смягчения, прежде чем перейти к полной бычьей позиции".

BofA также прокомментировала ситуацию относительно второй половины 2024 года и начала 2025 года: "Мы оптимистичны по акциям – не потому, что ФРС, как ожидается, начнет снижать ставки в следующем году, а потому, что ФРС уже сделала и как корпорации адаптировались. Ожидают, что S&P 500 на конец 2024 года будет выше 5 000" .

Признаки восстановления

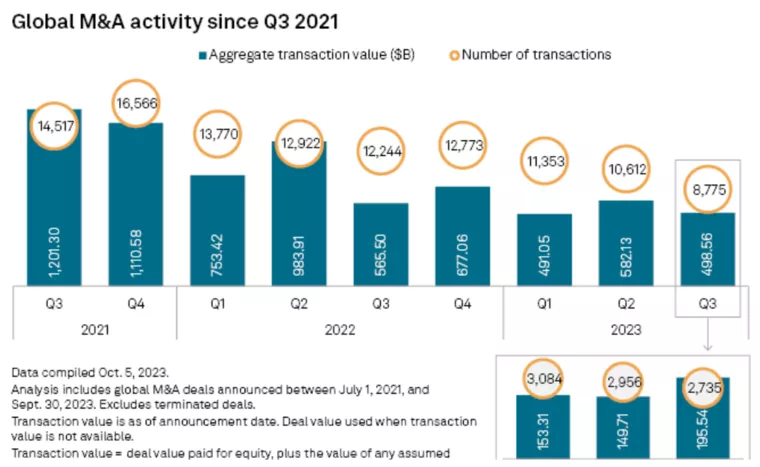

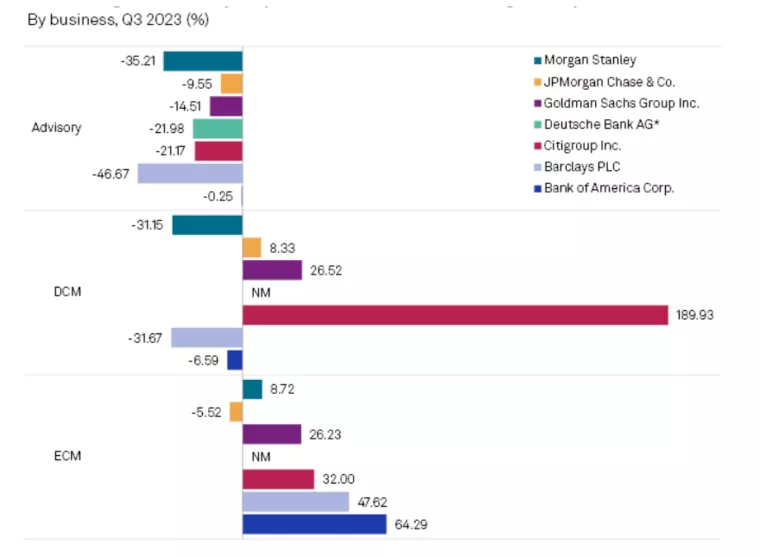

Доходы от консультационных услуг были основной причиной замедления для инвестиционных банков в 2023 году. Рост стоимости финансирования усложнил удовлетворение ценовых ожиданий продавцов, а экономическая неопределенность и геополитическая напряженность сказались на настроениях фондового рынка. Такое мнение высказала Люсиль Джонс – старший менеджер отдела анализа сделок Лондонской фондовой биржи (London Stock Exchange Group).

Однако руководители инвестиционных банков говорили о предварительном восстановлении в третьем и четвертом квартале, предполагая, что аппетит компаний к слияниям и поглощениям может улучшиться в 2024 году, а бизнес на рынках капитала также, вероятно, будет постепенно расти.

Прогноз доходов

По словам представителей DBRS Morningstar, исторические тенденции свидетельствуют о том, что доходы инвестиционных банков вскоре должны восстановиться, поскольку третий квартал 2023 года стал седьмым подряд, когда доходы были значительно ниже долгосрочных средних показателей, а предыдущие спады обычно продолжались не дольше восьми кварталов.

"Семь кварталов было достаточно для того, чтобы "ценовые ожидания полностью приспособились к новым реалиям в прошлом", – сказал Фрейзер из Citigroup. Генеральный директор компании Goldman Sachs Group Inc. Девид Соломон во время телефонного разговора 17 октября также прогнозировал, что доходы от консультационных услуг должны восстановиться до 10-летних исторических средних показателей в течение следующих четырех-восьми кварталов.

Ценовой разрыв между продавцами и покупателями сократится в 2024 году, поскольку ключевые факторы, влияющие на стоимость сделок, такие как инфляция, расходы на финансирование и неопределенность, скорее всего, стабилизируются в следующем году (речь идет в отчете от Boston Consulting Group о перспективах слияний и поглощений, опубликованном 26 октября).

Согласно недавнему анализу Market Intelligence, завершение повышения ставок центральные банки является положительным признаком для активности в сфере слияний и поглощений, даже если ставки будут оставаться высокими. Стабильность дает покупателям лучшее понимание затрат на сделку. Если рынки ожидают, что ставки застревают на определенном уровне на более долгое время, не будет необходимости откладывать сделки в надежде на изменения. Так выразился партнер консалтинговой компании Tricumen.

Хотя восстановление экономики не за горами, трудно сказать, когда именно это приведет к росту доходов инвестиционного банкинга, предостерегают руководители.

"Инвестиционный банкинг может вернуться очень быстро. Мы устали прогнозировать, когда это может произойти", – констатировал финансовый директор Bank of America Corp. Аластер Бортвик во время телефонного звонка 17 октября.

Прогнозы и рекомендации для инвесторов

2024 станет переходным периодом для мировой экономики, поскольку она будет адаптироваться к новым условиям, сформировавшимся в последние годы. Эти условия включают более устойчивые процентные ставки, геополитическую напряженность и инфляционные давления, которые будут в дальнейшем влиять на экономический рост и поведение инвесторов.

Ожидается, что 2024 будет знаменоваться замедлением экономического роста, но не рецессией. Этот прогноз основывается на ожиданиях по снижению инфляции, которая, вероятно, заставит центральные банки осторожно подходить к снижению процентных ставок.

Несмотря на ожидаемое замедление, 2024 несет в себе и определенные возможности для инвесторов, которые готовы диверсифицировать свои портфели, сосредоточиться на качественных активах и сфокусироваться на долгосрочных перспективах.

Ожидается замедление экономического роста, но не рецессия. Кроме этого, ожидается снижение инфляции, но центральные банки осторожны в вопросе снижения ставок, а также ожидается волатильность на рынках из-за политических и геополитических факторов.

Понравилась статья?